前陣子主婦買了一張 “中國人壽美鑫外幣利率變動型終身壽險”,那時金管會正在熱烈關注 (緊盯) 這類型的儲蓄型保單,同時理財專員告訴我,以後這類型的保單會越來越少,言下之意就是要趕快買買買,不然再也買不到的意思,但身為聰明主婦當然不能隨便聽聽就給他買下去,經過了解後,整理出以下想法跟大家分享。

先了解什麼是躉繳型保單?

躉 (ㄉㄨㄣˇ)繳簡單來說就是就是一次付清單筆固定金額的保費,中途不會再增加保金,直到解約領回為止。

躉繳型保單的基本架構為:

- 只需繳入一筆保金

- 期滿或身故時一次領回

- 保單期限三年至六年不等

- 宣告利率依各壽險公司為主,約為 3.5% (受金管會管制,有可能再下修)

依據這個結構,歸納出這類型保單的優點如下:

原則上保本

在到期的狀況下,這類保單原則上可保本,為什麼說是原則上呢? 因為匯率的變動(匯差)可能會造成虧損。但以美金而言,因主婦平常就有習慣持有美元作為資產配置的一部分,所以即便是產生匯差對我而言是可以承受的。扣除匯差,在到期領回時仍會比原本投入的資金多,是波動極低的安全商品。

時間越長越有利

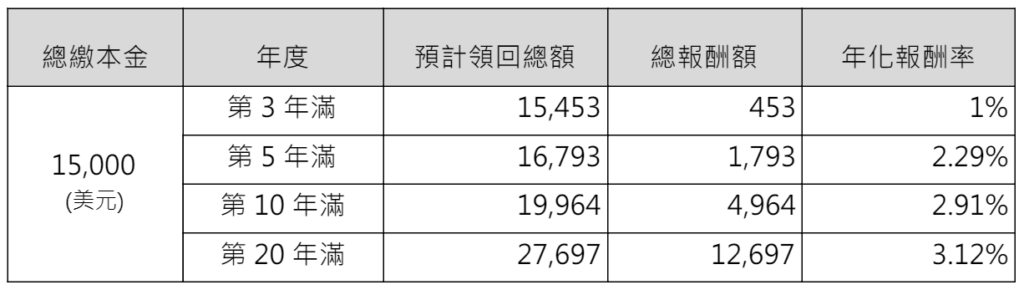

因為複利滾存的效果,所以持有的時間越長,年化報酬率也會越好,以目前這張保單的宣告利率 3.3% 來計算,年化報酬率可以參考下表。

點這裡試算你的保單 👉 年化報酬率計算機

利率優於定存

躉繳型的保單的預定利率為 宣告利率為 ,長期來看仍優於定存。

不過,評估金融商品時注意事項(風險)永遠比優點更重要,看到這裡請拿出你的紅筆,如果有其中一項你不能接受,或是心裡犯嘀咕,那麼請不要遲疑地在保單建議書上畫個大叉叉,然後揉一揉丟掉吧 !!

📍 警示燈響起 之 注意事項大提醒

屬於儲蓄型規劃

這類型的保單我視為資產配置中的「儲蓄」,既不是保險,更不是投資。保險應該是要在緊急的時候能夠及時提供幫助,投資則應設定合理的報酬率,但這類型保單雖然是保險公司賣出的商品,但其保險的功能只有在身故時領回一筆,且只比繳的多一點點而已,緊急時有用嗎? 根本沒有啊…所以切記這類保單並不是真正的保險。而投資商品應該設定更高的報酬率,尤其加入時間成本後應該有符合期待的回報,顯然這部分也是不太及格的。

資金流動性不是普通差,是非常差

資金流動,我認為是投資時非常重要的一環,資金流動好的商品可以應付即時的需求。大多數時候我們會以為我們 “應該” 用不到這筆錢,但事實是,隨著時間推移,隨時需要用到錢的機率是大增的。但流動率非常差的保單等於限制了我們對錢的使用,是可怕的隱藏成本,也是保險業務員甚少提到的。

宣告利率僅供參考

利變型有保單有兩種利率,一是宣告利率,二是預定利率,宣傳單上與業務專員告訴你的都是宣告利率,但宣告利率只是一個期望,並不是保證。例如我買的這張保單,我購買時宣告利率是 3.7% ,短短幾個月只剩 3.3%,see,….儘管,業務告訴你到期可以領回多少,但千萬記得,他沒說的是…..「以上僅供參考」。所以除了宣告利率外,也須留意預定利率,這張保單的預定利率是 1.75%,預定利率是無論如何必須按約給付的,也就是最低保障的意思。

需考慮匯差風險

前面提過了,若是購買外幣保單,需把匯率變動的因素考量進去,用一萬美元來的保額來看,現在美金對台幣是 31 元,若是台幣升值為 30 元,就會產生一萬台幣的損失,但相反的,若是台幣貶值到 32 元,那就會多了一萬元的利差。所以匯差可以說是風險,但也可能是額外獲利的機會。附帶一提,美金是最常見的外幣,如果你看到其他幣種的保單,除非是將來會使用到的幣別,不然不論利息多高,都不該貿然投入。

看到這裡,你大概對這類型的保單有些概念了。但是如果你問我,我其實並不推薦這類型商品,但我自己卻買了,原因是我對投入的資金有明確的目標。這筆資金我預計放 20 年以上,作為將來小安仔讀書、創業、投資、環遊世界或是成家的基金,至於要怎麼運用就由到時候的他自己決定了。我與孩子的爸都有共識,未來我們不打算將太多財產留給孩子,甚至現在的財務規劃,也都是以我們的退休生活需求為主。不過,在孩子成年之後,提供給他一筆不算太多,但能幫助他打下基礎實現理想的起步基金,我想是做為父母的我們願意且能夠做的。

最後,總結一下,如果你對躉繳型保單很有興趣,而以下三個問題的答案都是 Yes,那麼這就會是適合你的配置。

✔ 手上有閒置資金

✔ 確定這筆資金十年以上都不會用到

✔ 對資金用途有明確的計畫

以上的分享,希望對你有幫助,如果你有不一樣的想法,或是有保單或理財上的問題,都可以私訊給我,雖然我不是理財專家,但很樂意與你一起討論交流 🙂