雖然距離大家最痛恨的繳稅月還有一段時間,但凡事總要事先做好準備,今天就來聊聊萬稅萬稅萬萬稅吧!!

大家都知道,股票的稅在 2018 年時做了一些改變。(如果,你不知道,那更不能錯過啦! 這篇就是為你而寫的捏~)

以 2019 年 0056﹝元大高股息﹞ 的配息 1.8 元來說,殖利率高達 6% 左右,算是蠻不錯的,我也在存股討論社團內看到很多人詢問,到底該領股息好還是賺價差好? 每當除權息的時候,包括我在內的許多人都會陷入天人交戰,其實這個問題的答案不但因人而異更與所得稅息息相關。

對存股族來說,股利所得稅怎麼算是一門一定要搞清楚的課題。(手推眼鏡) 🤓

股票要繳的稅有哪些?

在股票買賣的時候,投資人通常都會很在意損益價差,卻很容易在殺進殺出中忽略交易的成本,而其中「稅」就是無法避免,沒有優惠,活生生血淋淋會吃掉獲利的一筆支出。先來了解一下股票應該繳的稅有哪些 ?

直接看下表:

股票有兩種稅,一種是證券交易稅,是每次賣出時課稅。另一種則是股利所得,也就是每年領到的股利會被視為綜合所得的一部分,並依據個人的課稅級距計算。

證券交易稅比較單純,不過不同的交易類別還是有些不同,當沖的稅只要一般股票的一半,因為交易成本較低,所以現在不少人以當沖為業,是一種每天都有錢賺的概念,不過需要密集盯盤,以及嚴謹的交易策略。而 ETF 的交易稅更便宜了,是一般個股的三分之一,就如同我們之前提到的,這是 ETF 的強大優勢之一。

股息所得: 合併計稅與單一稅率

如果你習慣短線交易,不參加配息也不以股利股息做為利潤來源的話,所需要繳的稅就只有股票賣出時證券交易稅,因為買賣價差是完全不用課稅的喔!

而在 107 年新制上路後,股利因為被納入綜合所得稅,因此存股族一定要搞清楚稅制的計算,才不會讓辛辛苦苦攢存下的獲利在不知不覺中流失。

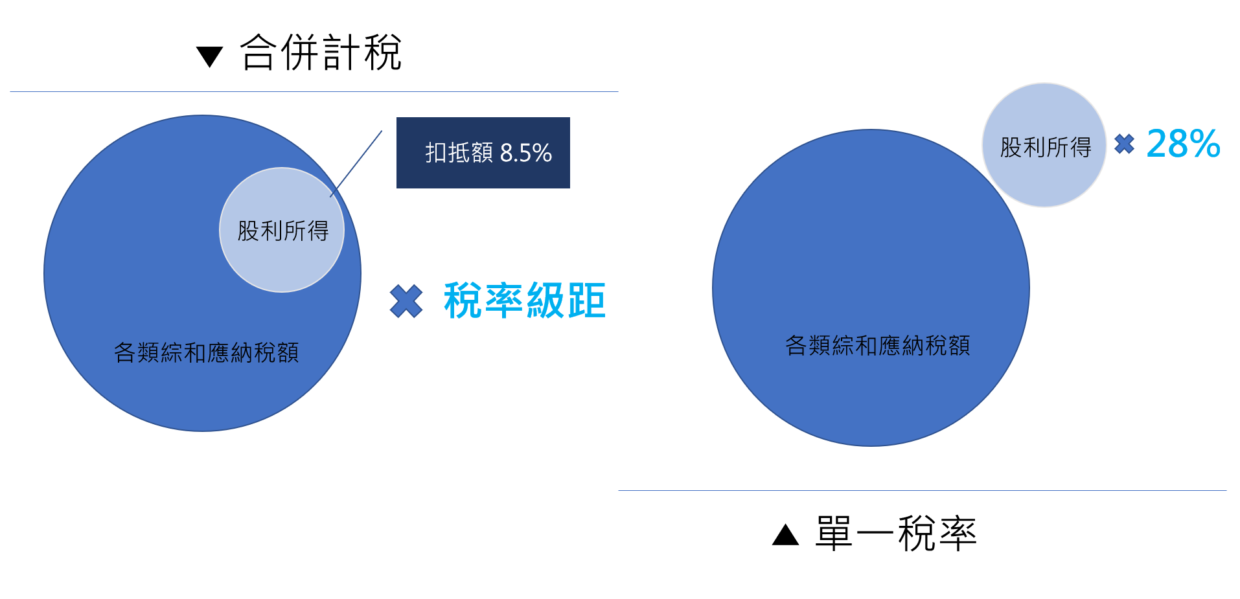

新的制度將股利所得分成兩種計稅方式,一種是合併計稅,簡而言之就是配發的股利會納入所得,並依照個人的繳納稅率計算,但是又另外有 8.5%、上限 8 萬元的扣抵額。而單一稅率的算法相對單純,不論領到多少,就是直接課 28% 的稅。

是不是很複雜,實際算算看,就知道了!!

在下表中,我們假設領到的股利一共為 1 萬元,試算看看在不同稅率級距中要繳納與扣抵的金額,以及實際要支付多少稅額:

上面這張表格是把股利所得獨立出來計算,雖然略為簡化,但可以很清楚看出實際繳納金額的差異,讓我們對股利所得稅到底該怎麼算有了一個初步的概念。

發現了嗎? 所得稅級越低的話,存股的成本也越低,如果是稅率 5% 因為扣抵額高達 8.5%,還具有節稅的功能。當稅級超過 40% 時,無庸置疑的就要選擇單一稅率,直接以 28% 計算,而稅級若在 20% 以下,則是合併計稅比較划得來。比較尷尬的是 30% 稅級,雖然初步試算還是以合併計稅划算,但在實際計算時因為還有免稅額與扣除額等需要納入考量,加上,若所得總額剛好在級距邊緣時,股利所得可能會讓稅率提高,影響就更大了,所以最終還是要以真實情況為主。

另外,要注意的是扣抵額的上限是 8 萬元,換句話說,當實領的股利超過 94 萬時 (真是羨慕 ),就無法再扣抵了。

那麼,到底可以扣多少稅呢? 在收到試算通知書後扣抵的稅額會出現在試算單中的減項「股利及盈餘可抵減稅額」,我們可以在從細項中去核對。

想要存股,一定要填息!

最後要提醒的是,高殖利率的股票故然有其吸引力,但最終一定要完成填息,不然就失去存股的價值了。假設 100 元的股票,配現金息 10元後股價就一直停留在 90 元,這時我們雖然領到了 10% 的現金,不過不但完全沒賺到,甚至還倒賠了手續費與稅,實在很不划算。

所以想要存股領息的前提是: 一定要填息~ 一定要填息~ 一定要填息。

如果對於個股填息與成長性不是那麼有把握的話,那麼當利差已經超過配息金額時,提早獲利了結或許也是不錯的選擇。

那麼,下次除權息時到底要賺價差好還是領股息好呢 ,你有想法了嗎?

歡迎你多多與我分享喔 !! 😚